Рынок WLAN двигают Wi-Fi 6E,Wi-Fi 7 и искусственный интеллект.

Итоги 2024 года: мировой рынок выбирается из «ямы»

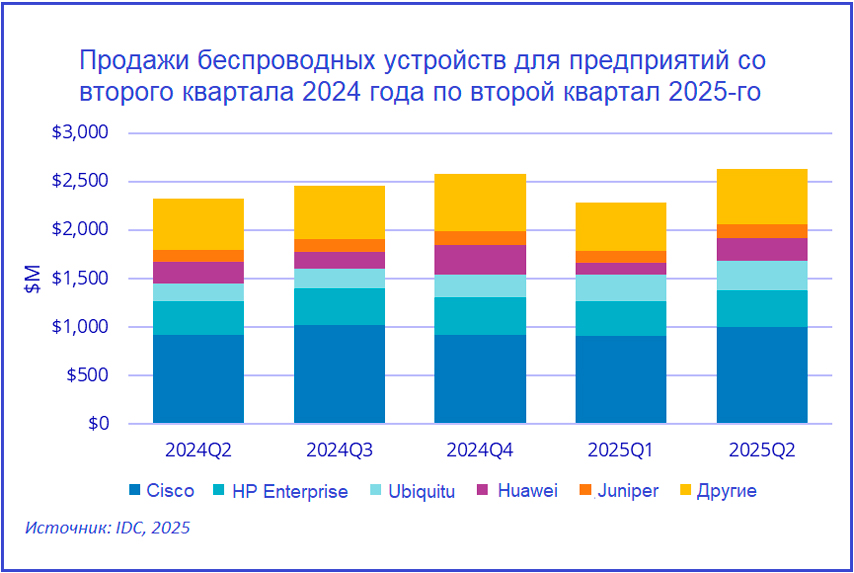

Прошедший год был непростым не только для производителей Ethernet-коммутаторов, но и для производителей беспроводных устройств для предприятий: по данным IDC их продажи упали «год к году» на 12,7%, до 9,4 млрд долларов. Хорошая новость, по словам аналитиков, состоит в том, что провальным были первые два квартала, а во втором полугодии спрос начал расти, в последнем, четвертом квартале рынок вырос на 3,2%. Но этого не хватило для того, чтобы «вытянуть» годовые показатели.

Впрочем, и с четвертым кварталом не все так однозначно в разрезе по регионам. В США за этот период продажи выросли на 7,1% (годовое падение — 17,3%). В регионе EMEA (Европа, Ближний Восток и Африка) соответствующие цифры -8,2% и -9,3%. В Азиатско-Тихоокеанском регионе (без Китая) наблюдалось падение и за квартал на 6,9%, и за год на 8,8%. В Китае последний квартал оказался и вовсе хуже года в целом: -20,1% за квартал и -14,2% за год.

Другой возможный стимул для роста, названный IDC, — опережающий рост популярности устройств последних стандартов, Wi-Fi 6E и Wi-Fi 7. Так, в 4 квартале 2024 года на устройства стандарта Wi-Fi 6E, использующие диапазон 6 ГГц, пришлось 29% выручки сегмента рынка зависимых точек доступа. Годом ранее эта доля составляла 22,5%. Внедрение Wi-Fi 7 также увеличилось в четвертом квартале до 10,2% выручки сегмента зависимых точек доступа по сравнению с 4,9% в 3 квартале. Но надо учитывать, что сравнения даны по разным показателям («год к году» и «квартал к предыдущему кварталу») – возможно это самые выигрышные периоды для демонстрации роста популярности новых стандартов. Еще один драйвер — ИИ, который предоставил новые средства «для оптимизации проектирования и эксплуатации WLAN».

Безусловный лидер 2024 года в сегменте корпоративных беспроводных устройств — компания Cisco Systems. Ее показатели: выручка 3,7 млрд долларов, падение за год — 19,1%, доля рынка по итогам года — 39,5%. Далее идут HPE Aruba Networking (1,4 млрд, падение на 8,3%, доля рынка — 15,2%), Huawei (0,851 млрд, падение на 1,6%, доля рынка — 9%); Ubiquiti (0,8 млрд, рост на 20,5%, доля рынка — 8,5%) и Juniper Networks (0,484 млрд, рост на 9,6%, доля рынка — 5,1%). По версии Dell'Oro Group доминирование Cisco еще ощутимей: на нее приходится 41% доходов рынка WLAN, на HPE, Huawei и Juniper — 14%, 11% и 5% соответственно.

Первый квартал 2025-го: рост продолжается, прогноз на год — 12%

В первом квартале года, согласно данным IDC, мировой рынок вырос на 10,6% до 2,3 млрд долларов. Обеспечили рост все те же факторы: увеличение популярности стандартов Wi-Fi 6E (на них пришлось 31,9% выручки сегмента рынка зависимых точек доступа по сравнению с 27,7% годом ранее) и Wi-Fi 7 (11,8% по сравнению с 10,2% в четвертом квартале 2024 года), а также средства управления на базе искусственного интеллекта.

В составе первой пятерки изменений нет, но произошли перестановки. Cisco осталась лидером: 904,5 млн долларов, рост — 4,6%, доля рынка — 39,5%; показатели ближайшего преследователя, HPE Aruba Networking, значительно скромнее: 363,9 млн, рост на 10,7%, доля — 15,9%. Далее следует Ubiquiti, которая опередила Huawei за счет рекордных темпов роста (50,9%): 267,4 млн, доля рынка — 11,7%. У Huawei продажи упали на 10,7% до 124,1 млн, доля рынка сократилась до 5,4%. Пятой осталась Juniper Networks: 120,9 млн, рост 21,9%, доля рынка — 5,3%.

Второй квартал: рост продолжился

По данным IDC, увеличение продаж составило 13,2% «год к году», по оценке Dell’Oro — 16%. Географически рост распределился неравномерно, полагают в IDC: рынок США увеличился на 18,4% (Dell’Oro дает даже 20%), EMEA — 14,7%, АТР (без Китая) — 4,6%. В Китае — снова падение, на 6,6%.

Лидеры рынка тоже росли неравномерно. Cisco увеличила продажи на 8%, до 996,1 млн долларов, что дало ей 37,8% рынка. Аналогичные цифры преследователей:

Кроме роста популярности устройств стандартов Wi-Fi 7 и Wi-Fi 6E аналитики отметили опережающий рост сетей, управляемых через облако. Также в Dell’Oro указали на «всплеск активности по приобретению компаний», который начнет оказывать влияние на рынок WLAN уже в третьем квартале.

Годовой рост по последней версии Dell’Oro (август) составит 12%.

Январский прогноз был скромнее — 11%, но в нем также драйверами были названы средства управления на базе искусственного интеллекта и рост продаж устройств новых стандартов.

«Всплеск» на 14 миллиардов

Говоря о росте активности на рынке слияний и приобретений, в Dell'Oro, в первую очередь, имели в виду завершение покупки Juniper компанией HPE за 14 млрд долларов, которое произошло в начале июля. Аналитики Dell'Oro еще в 2023 году, сразу после объявления о намерении HPE купить Juniper, оценили перспективы слияния в различных сегментах сетевого рынка. В сегменте WLAN они отметили, что хотя Juniper существенно отстает от HPE по выручке, Juniper Mist, платформа облачного управления беспроводными устройствами на базе ИИ, помогает ей теснить HPE и даже Cisco в сетях компаний из Fortune-500.

У компаний есть пространство для синергии — у Juniper есть упомянутая платформа управления, HPE Aruba Networking, кроме платформы (также использующей ИИ), известна аппаратными решениями. Однако объединение продуктовых линеек, программных платформ и каналов продаж — процесс нелегкий и всегда чреват потерей доли рынка. С чем проблем будет минимум, считают аналитики, — это с географическим аспектом: Juniper относительно плохо представлена за пределами Северной Америки, HPE, напротив, работает на всех континентах.

Анализ опирался на данные первых трех кварталов 2023 года, с тех пор HPE и Juniper добавили себе по 1% рынка WLAN, в целом расклад сил не изменился, так что его можно считать актуальным.

А что у нас?

Достоверных цифр по российскому рынку WLAN-устройств нет. Косвенно о его динамике можно судить по росту публичных точек доступа операторов сотовой связи. В 2024 году количество точек выросло на 4,5%, до 248 тысяч. Данных по закупкам беспроводных устройств для собственных нужд предприятий в открытом доступе нет, скорее всего таких исследований никто не ведет.

В ассортименте Merlion есть решения как мировых лидеров рынка беспроводных устройств, так и ведущих отечественных производителей, таких как Eltex и QTech. Портфель вендоров постоянно пополняется, например, в середине августа был заключен контракт с компанией IQTools, среди продуктов которой есть и беспроводные решения. Другой новый вендор, компания КИТ, планирует начать выпуск беспроводных устройств в 2026 году.

Оценить работу российского аппаратного и программного обеспечения можно на демостендах технического центра Merlion. В настоящее время всего в центре запущен 61 стенд, на которых представлены российские операционные системы, системы виртуализации, СУБД, средства обеспечения информационной безопасности и другие решения. Демонстрации и пилотные проекты помогут оценить возможности отечественного оборудования и ПО, способность российских продуктов работать в составе единого стека, степень соответствия конкретным задачам.

Новости